Synthèse de l’Etude prospective du « Shift Project » , Juin 2020,

Par : Abigail Witz pour Maghrebfacts

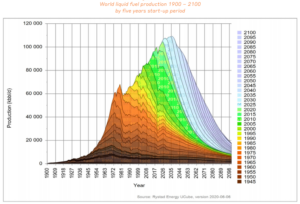

En 2060, chaque Terrien aurait en moyenne à sa disposition deux fois moins de pétrole que son ancêtre de 1980. Ce Terrien «moyen» devrait ainsi se contenter de la quantité de pétrole disponible par personne en 1950. Ses enfants auraient moins encore, et ainsi de suite, révèle une analyse du Think tank The Shift Project, en s’appuyant sur des données exclusives.

L’hiver du «pétrole facile», expression rendue fameuse en 1998 par le PDG de la compagnie Mobil, lors de la fusion de celle-ci avec Exxon, s’annonce rude pour le monde et plus particulièrement pour l’Union Européenne, selon une étude prospective prudentielle du Think Tank “The Shift Project, publiée très récemment. L’UE risque ainsi de connaître une contraction du volume total de ses sources actuelles d’approvisionnement en pétrole pouvant aller jusqu’à 8 % entre 2019 et 2030.

[blockquote align= »right » author= » »][/blockquote]The « Shift Project » est un

Think Tank qui oeuvre pour une économie libérée de la contrainte carbone

En se basant sur les données de l’agence d’intelligence économique norvégienne spécialisée Rystad Energy, sur les estimations des capacités futures de production mondiale de brut, l’étude révèle que la production de la Russie et celle de l’ensemble des pays d’ex-URSS, qui fournissent plus de 40 % du pétrole de l’UE, semblent être entrées en 2019 dans un déclin systématique, et que la production pétrolière de l’Afrique (plus de 10 % des approvisionnements de l’UE) paraît promise au déclin au moins jusqu’en 2030.

Le risque sur les approvisionnements futurs de l’UE est aggravé par l’extrême volatilité des prix du brut constatée au cours de la dernière décennie, et à cause de la forte croissance de la demande attendue de l’Asie et de l’Afrique, deux continents dont la production devrait décliner, d’après Rystad et l’Agence Internationale de l’Energie (AIE).

Le risque de “resserrement de l’offre” mondiale à l’horizon 2025 semble s’être considérablement aggravé depuis la mi-2019, du fait du fort ralentissement aux Etats-Unis de l’essor du gaz de schiste, provoqué par les forts niveaux d’endettement et du problème endémique des cash flows négatifs dans ce secteur, d’une part et, d’autre part, du fait du gel sans précédent de nombreux projets d’investissement entraîné par l’effondrement des cours du baril, au début de l’année 2020, conséquence de la crise de la Covid-19 et de la guerre de prix amorcée à cette occasion par la Russie et l’Arabie saoudite.

Selon cette analyse, les croissances de production attendues sont très largement tributaires du développement de découvertes de pétrole dont le potentiel technique et économique n’a pas encore été apprécié. De ce fait, une grande part de ces croissances attendues comporte un degré d’incertitude important, supérieur au degré d’incertitude des déclins attendus. Ces derniers étant induits par une évolution connue et précisément mesurée de productions existantes dites «matures».

Dans son rapport annuel 2018, l’Agence internationale de l’énergie (AIE) confirmait le franchissement en 2008 du pic historique de production du pétrole brut conventionnel, qui constitue toujours plus des deux-tiers de la production mondiale de carburants liquides, à 69 millions de barils par jour (Mb/j), avec entre temps un déclin de 2,5 Mb/j.

L’AIE fait état d’un taux de déclin de -4,4 % en 2019 par rapport à 2008, et table sur un déclin de -0,9 % entre 2019 à 2030.

L’incertitude des perspectives d’évolution immédiate et à moyen-terme de la production mondiale de brut fait planer un risque économique et géopolitique particulièrement prégnant pour l’UE qui est le premier importateur mondial de brut, aujourd’hui devant la Chine et les Etats-Unis et qui est dépourvue, contrairement à ces derniers, de sources domestiques de pétrole significatives.

Les nouveaux projets de pétroles conventionnel qui sont nécessaires, selon l’AIE, afin de parer le risque d’un «resserrement de l’offre» mondiale de pétrole à l’horizon 2025, ne semblent pas être en passe de se matérialiser, pas plus que la production mondiale de gaz de schiste ne semble être dans une bonne passe pour doubler ou tripler par rapport à son niveau.

De son côté Rystad table sur un retour dès l’automne 2020 de la demande mondiale de pétrole à son niveau d’avant la crise, ainsi que sur une remontée des cours du brut aux alentours de 70 dollars le baril à partir de 2022, non-volatils et lentement croissants au-delà de cette date, jusqu’en 2030, frôlant alors les 80 dollars.

Rystad évalue à 6 Mb/j à l’horizon 2025 la perte de futures nouvelles capacités de production entraînée par les réductions d’investissement dues à la crise (face à une demande mondiale de l’ordre de 100 Mb/j avant la crise, et devant atteindre 105 Mb/j en 2025).

En tout état de cause, jamais la production ne devrait repasser au-dessus du maximum atteint en 2008, y compris au-delà de 2030, aussi bien selon Rystad que selon l’AIE.

Courir sur le tapis roulant du déclin

La situation de la production mondiale de pétrole peut être comparée à une baignoire qui se vide d’un côté, et qu’il faut sans cesse re-remplir de l’autre. La baignoire qui se vide, ce sont les réserves extraites et consommées au fil du temps. Pour que la production puisse se maintenir, il est impératif de constamment remplacer ces réserves extraites, soit par la découverte de nouvelles ressources, soit par l’amélioration de l’exploitation de champs existants (accroissement du «taux de récupération des ressources en place»).

La vitesse maximale à laquelle la baignoire se viderait si rien n’était fait est évaluée en permanence par les industriels du pétrole. Ce rythme est le «taux de déclin naturel de la production existante». Il mesure la pente d’évolution de la production si, par hypothèse, tous les investissements dans le maintien de cette production étaient arrêtés (équipements de pompage et «stimulation» de la production en particulier par injection d’eau et de gaz, selon les méthodes dites «Improved Oil Recovery»).

Le taux de déclin naturel de la production existante est le repère de base des stratégies des compagnies pétrolières. Son importance peut se comparer au taux directeur d’une banque centrale pour la finance.

Tous les champs dits « matures » (les champs dont plus de 50 % de la totalité des réserves exploitables, dites «réserves ultimes», ont été extraits) sont voués au déclin, à plus ou moins longue échéance, en fonction du volume de ces réserves ultimes : les plus gros champs sont en général ceux qui déclinent le plus lentement. Un tel cercle vicieux peut advenir dans tous les pays producteurs dont la production est largement mature, en particulier ceux où la stabilité des institutions d’une population nombreuse est largement tributaire de la manne pétrolière. A ce titre, les cas de l’Algérie, des pays producteurs du golfe de Guinée, du Mexique, de l’Iran ou encore de la Russie apparaissent préoccupants.

Depuis le franchissement du pic du pétrole conventionnel en 2008, le phénomène de course sur le tapis roulant du déclin de la production existante est devenu inévitable. Cette course est un phénomène récent dans l’histoire de l’industrie pétrolière et une évolution symptomatique, accentuée par la nature des nouvelles découvertes. De façon systématique, celles-ci se composent de champs de pétrole conventionnel de plus en plus petits, ou bien de champs difficiles d’accès et dont l’exploitation réclame davantage d’infrastructures.

Pour des raisons différentes mais convergentes, les champs plus petits, les champs offshore et, a fortiori, les puits de tight oil et de gaz de schiste, tendent à amorcer leur déclin plus tôt et plus abruptement que les champs géants de pétrole conventionnel, les «éléphants» qui pour la plupart ont été découverts et mis en production au milieu du XXe siècle. Dans le cas du tight oil et du gaz de schiste, avec une production obtenue par fracturation hydraulique, le déclin intervient en général au bout de quelques semaines ou mois après l’ouverture du puits (même si l’importance cumulée des «queues de production» de puits matures, et le «refracking» de certains puits compense partiellement cette tendance lourde).

La chute des cours du brut depuis 2014-2015 a fortement modéré l’intérêt des pétroliers pour le pétrole offshore profond, les sables bitumineux, et de manière générale pour toutes les sources d’extraction délicates réclamant un cycle long de retour sur investissement. Cet état de fait vient d’être accentué par la crise de la COVID-19, estime notamment Rystad

Pour l’agence d’intelligence économique norvégienne, cette course sera perdue et le tas s’écroulera à partir de 2035, avec cette année-là le pic pétrolier mondial, toutes formes de carburants liquides comprises, à environ 109 Mb/j.

Rystad Energy bâtit des scénarios prospectifs de référence pour des milliers de champs pétroliers, mis à jour en s’appuyant sur un réseau de centaines d’analystes à travers le monde, et sur des modélisations intégrant un ensemble de paramètres ajustables et détaillés de nature géologique, technique et économique. Ces paramètres sont pondérés en fonction de contraintes politiques et géopolitiques spécifiques. Rystad fournit une évaluation de son degré de confiance dans ses propres pronostics de production. Ce degré de confiance dépend surtout de la politique de gestion des réserves de brut du pays concerné (tendance à une moindre transparence de la part des producteurs souverains, notamment).

L’étude prospective du Shift Project a catégorisé les scénarios de Rystad à horizon 2030 pour les principaux pays fournisseurs de pétrole de l’Union européenne, en fonction des groupes de paramètres décrits précédemment :

1- croissance modérées à fortes de la production – incertaine (Etats-Unis, Canada, Brésil, etc.)

La forte croissance des extractions de carburant liquide fossile de ces pays, attendue par Rystad sur la période 2019-2030, devra être assurée exclusivement par le développement de découvertes déjà réalisées, mais dont le potentiel de production n’avait été encore ni apprécié ni évalué en juin 2020, ou bien par d’hypothétiques futures découvertes nouvelles.

La production existante de ces pays est assez fortement mature (moins de 30 % du total en 2019).

2- croissances faible (Mexique) à modérées (Norvège, Royaume-Uni) de la production – incertaines

La croissance relativement modérée des extractions de ces pays sur la période 2019-2030 devra être assurée exclusivement par le développement de découvertes qui n’ont pas été évaluées ni appréciées, ou par de nouvelles découvertes.

La production existante de ces pays est très majoritairement mature (moins de 75 % du total en 2019).

Le Mexique, à condition qu’il trouve, au sortir de la crise de la COVID-19, une situation propice à son ambitieux plan d’investissement dans les ressources offshore, devrait à partir de 2027 connaître une résurgence de sa production, et interrompre ainsi un déclin ininterrompu depuis 2003.

3- faibles croissances de la production – très incertaines (Libye, Iran)

La croissance faible des extractions attendue de ces pays, confrontés à de graves difficultés politiques et géopolitiques, s’inscrit dans le cadre du déclin de capacités de production matures constituant près d’au moins la moitié des capacités totales de production en 2019.

L’exploitation des ressources en hydrocarbures de la Libye et de l’Iran – comme celles de tous les pays du golfe Persique et d’Afrique du Nord – a pris son essor au cours de la seconde moitié du XXe siècle.

La Libye et l’Iran devraient être confrontés au cours de cette décennie à un déclin caractéristique de la production existante, plus ou moins imminent et marqué.

Ces déclins des productions existantes ne pourront être compensés au cours de la décennie que par le développement – quand elles existent – de réserves souvent connues depuis longtemps, mais dont l’exploitation a en général été laissée de côté en raison de leur moindre qualité (pétroles plus lourds et/ou plus acides, champs plus morcelés et délicats à exploiter).

Un essor du tight oil ou d’autres formes de pétroles non-conventionnels n’est pas à exclure, et est effectivement souvent à l’étude. Un tel essor n’en demeure pas moins hypothétique à ce jour.

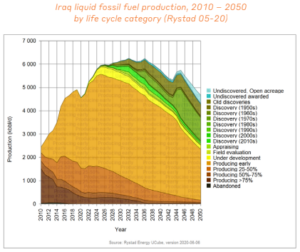

4- croissance solide de la production (Irak)

L’Irak, tout comme les autres grands pays du golfe Persique, dispose encore de réserves massives de pétrole conventionnel. La situation politique et géopolitique cauchemardesque subie par l’Irak durant plus d’une génération joue désormais en faveur de son industrie pétrolière, les réserves de l’Irak ayant été épargnées par un quart de siècle de guerres conventionnelles, de guerres civiles et d’embargo.

Cas unique parmi les producteurs du Moyen-Orient, l’Irak bénéficie en outre d’un taux faible de production mature (13 % en 2019, selon Rystad).

Toutefois, l’amorce au cours de cette décennie d’une tendance au déclin de la production existante totale, entrainé par un déclin plus ou moins ample des réserves matures, est à nouveau visible dans le profil envisagé par Rystad. Dans le cas de l’Irak, cette amorce devrait s’effectuer à partir de 2025, d’après Rystad.

5- productions solides et stables (Arabie Saoudite, Koweït);

L’Arabie Saoudite, et dans une moindre mesure le Koweït, bénéficient tous deux de faramineuses réserves de pétrole conventionnel extractibles à bas coût. Rystad pronostique un maintien de leurs capacités de production au cours de la décennie.

Un quart de la production de l’Arabie Saoudite est mature. Ce taux atteint 60 % dans le cas du Koweït. En raison de l’ampleur de leurs réserves, le plateau maximal de production peut – et est effectivement – géré sur le long terme par ces deux producteurs souverains.

L’amorce au cours de la décennie d’une tendance au déclin de la production existante, entraînée par le déclin des réserves matures, est à nouveau visible. Cette tendance devrait selon Rystad se faire jour à partir en 2023 dans le cas du Koweït, et à partir de 2025 dans le cas de l’Arabie Saoudite.

Le déclin depuis longtemps pronostiqué de la production mature du champ pétrolier saoudien de Ghawar, le plus grand de la planète, devrait s’amorcer de façon très abrupte à partir de l’année suivante (2026), Ghawar devant alors franchir son pic historique à 5,9 Mb/j. Ce pic de Ghawar entraînerait le passage de l’Arabie Saoudite par son pic pétrolier également en 2026. Grâce au développement de nouvelles ressources, selon Rystad, ce pic n’entraînerait toutefois pas un déclin systématique de la production saoudienne, laquelle s’installerait sur un plateau ondulant durant plusieurs décennies. Les réserves techniques dites « 2P » (prouvées et probables) de l’Arabie Saoudite étaient de l’ordre de 188 milliards de barils selon Rystad, contre près de 300 milliards selon le montant officiel déclaré par le pays. Une disparité récurrente dans de nombreux pays producteurs.

6- déclins – modérés à abrupts (Russie, Kazakhstan, Nigeria, Azerbaïdjan, Algérie, Angola, etc.)

Cette dernière des catégories d’analyse est constituée de pays pour lesquels Rystad n’attend pas autre chose qu’un déclin de la production au cours de cette décennie.

Dans le cas des producteurs les plus importants, les déclins envisagés sur la période 2019 à 2030 s’échelonnent de – 7 % pour le Kazakhstan à – 31 % dans le cas du Nigeria. Certains producteurs bien plus modestes, comme les anciennes colonies françaises du Gabon et du Congo-Brazzaville, seraient parties pour un effondrement supérieur à 45 % de leurs extractions au cours de la décennie.

Dans le cas des producteurs les plus importants, les déclins envisagés sur la période 2019 à 2030 s’échelonnent de – 7 % pour le Kazakhstan à – 31 % dans le cas du Nigeria. Certains producteurs bien plus modestes, comme les anciennes colonies françaises du Gabon et du Congo-Brazzaville, seraient parties pour un effondrement supérieur à 45 % de leurs extractions au cours de la décennie.

La production existante de tous les pays de cette catégorie est majoritairement mature, et les réserves demeurant exploitables apparaissent aujourd’hui proportionnellement insuffisantes pour compenser en tout ou partie ce déclin d’ici à 2030.

La mise en production de nouvelles ressources intactes pourrait seulement ralentir (Algérie, – 13%) ou pratiquement interrompre les déclins sur la période 2019-2030 (cas du Nigeria et de l’Angola, lesquels n’enregistreraient pas moins une chute de l’ordre de 30% de leurs extractions).

La Russie a franchi son pic de production en 2019 à 11,67 Mb/j, estime Rystad.

Le déclin des extractions russes devrait être de 9% entre 2019 et 2030, d’après Rystad.

L’ensemble de la production des pays pétroliers d’ex-Union soviétique devrait décliner à un rythme préoccupant au cours de cette décennie et des suivantes, d’après Rystad. Le déclin de la Russie à partir de 2019 se cumule à celui de l’Azerbaïdjan, débuté en 2009, et devrait être aggravé par celui du Kazakhstan à partir de 2025.

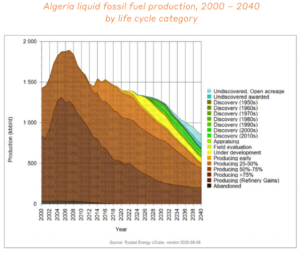

L’Algérie, fournisseur pétrolier important pour le sud de l’Europe et en particulier pour la France, présente une situation similaire à celle de la Russie : une production largement mature, et guère de perspectives à ce jour pour en compenser le déclin. Dans le cas de l’Algérie, le déclin de la production nationale est déjà entamé depuis 2007, avec une baisse de la production de 23,6% sur la période 2007-2019, et une baisse future continue d’environ 13% sur la période 2019-2030, selon Rystad.

Un risque pour la paix mondiale ?

Il faut s’attendre pour l’heure à la poursuite d’un ample élargissement de la demande de carburants liquides issue des pays émergents, en premier lieu celle de la Chine et de l’Asie en général, et dans une moindre mesure celle de l’Afrique. Telle est l’hypothèse de l’AIE dans son scénario «Stated Policies».

Si cette hypothèse se vérifie, elle signifie que l’Union européenne entrera nécessairement peu ou prou en concurrence pour ses approvisionnements en premier lieu avec la Chine (qui n’est déjà plus très loin d’importer à elle seule autant de brut que toute l’Europe hors Russie), mais aussi avec l’ensemble des pays émergents, en particulier ceux d’Asie et d’Afrique.

Ce paramètre décisif d’élargissement de la demande, bien connu, se trouve aggravé par le fait qu’aussi bien la production de pétrole de l’Afrique que celle d’Asie baissent, et devraient continuer à baisser – en particulier en Chine, producteur jusqu’ici majeur, entré après 2015 dans un déclin marqué, mais également en Inde, producteur de deuxième plan, entré en déclin après 2017. Au total, le volume de la demande supplémentaire issue d’Afrique et d’Asie-Pacifique attendue entre 2018 et 2030 est impressionnant : + 8 Mb/j, alors même que les productions locales sont parties, selon Rystad, pour se contracter dans le même temps de 3,6 Mb/j. Le besoin supplémentaire total sur cette période pour l’ensemble Asie-Pacifique et Afrique atteindrait ainsi plus de 11 Mb/j, grosso modo l’équivalent de la consommation totale actuelle de l’Union européenne.

Compte tenu des réserves de change de la Chine, de la puissance de son industrie pétrolière et de la qualité actuelle de ses relais auprès de nombreux plusieurs producteurs majeurs, en particulier en Irak, en Iran, en Russie ainsi qu’autour du golfe de Guinée, une confrontation entre la solvabilité de la demande chinoise future (+ 3,1 Mb/j à elle seule entre 2018 et 2030, selon l’AIE) et celle des pays de l’UE serait probablement périlleuse pour ces derniers – en particulier pour les pays tels que la France, dont les économies semblent être les plus vulnérables, avec à la fois de grosses importations et de forts niveaux d’endettement.

Il est vraisemblable que la hausse attendue de la production du Moyen-Orient soit en très large part absorbée par la demande asiatique. Pour ce qui concerne les Etats-Unis, compte tenu en premier lieu de leurs importations nettes de brut toujours massives en 2019, et en second lieu des larges incertitudes quant à l’avenir du boom du tight oil, il est probable que la hausse attendue de leur production soit en bonne part absorbée par leur demande domestique.

Si le péril que constitue la problématique du pic pétrolier n’occupe parfois qu’une place diffuse à l’arrière-plan, dans les agendas politiques des pays consommateurs, il en va tout autrement de l’agenda des pays producteurs de brut, et en particulier des grands pays producteurs historiques, qui depuis longtemps suivent de près les événements tout autour de la planète pétrole, et se sont employés dans bien des cas à en altérer le cours en leur faveur, peut-on lire dans l’analyse du Shift Projet.

Le rôle stratégique occupé dès avant la guerre de 1914 par l’industrie du pétrole dans le régime de puissance des Etats-Unis autorise à envisager que Wall Street et Washington puissent continuer à tenter de préserver les conditions de perpétuation de ce régime, quoi qu’il risque d’en coûter.

Le XXIème siècle a sans doute débuté par une guerre pour le contrôle des ultimes sources intactes de «pétrole facile». La thèse apparaît solide, selon laquelle l’objectif sous-jacent de l’invasion de l’Irak en 2003 fut d’assurer une bonne fois pour toutes l’hégémonie des Etats-Unis autour du golfe Persique, à une époque où la production américaine de pétrole déclinait encore de façon jugée alors irrémédiable.

Autre symptôme possible du grand jeu pour l’accès aux ultimes ressources pétrolières abondantes et pas chères : le passage à la tête de la diplomatie américaine de Rex Tillerson, PDG sortant d’Exxon, et surtout le départ de celui-ci le 31 mars 2018, un mois jour pour jour après l’annonce officielle de l’abandon d’une joint venture entre Exxon et Rosneft qui devait redonner vie en Russie, en Sibérie et dans l’océan Arctique, aux ressources déclinantes de ces deux géants ; joint venture rendue inopérable par les sanctions de l’administration Obama après l’invasion de la Crimée, puis par l’invraisemblance d’une éventuelle levée partielle ou totale de ces sanctions après les accusations d’interférence du Kremlin dans l’élection du président Donald Trump.

Il est tentant de voir dans le déclin annoncé de la production de pétrole de Russie, du Kazakhstan et d’Azerbaïdjan le mobile fondamental de l’audacieuse et impitoyable stratégie russe d’avancée au Moyen-Orient et en Libye, avance encore l’analyse.

Si l’invasion de l’Irak en 2003 était une guerre pour le pétrole, cette guerre a été remportée par la Chine et la Russie. La puissante ellipse Moscou – (Damas – Bagdad) – Téhéran – Pékin, désormais consolidée, a pour foyers énergétiques d’une part les champs pétroliers extrêmement généreux situé au sud de l’Irak, dans lesquels les pétroliers chinois et russes continuent de se tailler des parts de rois, et d’autre part les champs de Sibérie orientale, à portée d’oléoduc de l’Asie.

Les analyses prospectives de l’AIE, à l’instar de celles de la plupart des institutions internationales (à l’exception notable du Giec), sont imprégnées d’une forte dose de « storytelling » et de « wishful thinking ». Les auteurs de ces analyses redoutent en effet de crier au loup, craignant de provoquer l’apparition du loup s’ils s’y risquent. Ainsi, si l’AIE parlait haut et fort du pic pétrolier comme d’un phénomène à terme inexorable (ce qu’il est), les investissements se détourneraient peut-être rapidement de l’industrie du pétrole, accélérant le processus. Fréquemment discutée au cours des années 2000, puis jugée nulle et non avenue du fait du boom du tight oil, la problématique du pic pétrolier constitue une raison pour sortir d’urgence du pétrole, tout aussi grave et pressante que celle du changement climatique, recommande l’étude.

Le lien compact qui jusqu’ici perdure entre croissance économique et croissance de la consommation d’énergie fossile en général, et de pétrole en particulier, amène à concevoir la transition énergétique sans miser sur la croissance économique. Il est nécessaire d’aborder la transition énergétique en la considérant d’abord comme un problème humain et technique systémique, réclamant la mise en œuvre d’une planification sous contrainte physique, recommande l’analyse du Shift Project.

L’actuel directeur exécutif de l’AIE, Fatih Birol, déclarait au quotidien Le Monde en 2005, trois ans avant que n’advienne, sans guère de surprise pour les spécialistes, le pic du pétrole conventionnel :

«Le pétrole est comme une petite amie dont vous savez depuis le début de votre relation qu’elle vous quittera un jour. Pour qu’elle ne vous brise pas le cœur, mieux vaut la quitter avant qu’elle ne vous quitte.»

Cette affirmation était véridique il y a quinze ans, elle l’est encore bien davantage aujourd’hui, conclut l’auteur de cette étude prospective, Matthieu AUZANNEAU, directeur du « The Shift Project ».

Matthieu Auzanneau dirige le Shift depuis octobre 2016. Il avait déjà rejoint l’équipe du think tank aux affaires publiques et à la prospective, après plus de dix ans de journalisme à la croisée de l’économie et l’écologie (Le Monde, Arte, etc.). Il est depuis 2010 blogueur invité de la rédaction du Monde, avec le blog Oil Man | Chroniques du début de la fin du pétrole. Il a publié “Or Noir, la grande histoire du pétrole” (La Découverte, 2015), récompensé par le Prix spécial de l’Association des économistes de l’énergie (AEE) en 2016. Sa traduction, “Oil, Power and War – A Dark History” a été publiée en 2018 aux États-Unis.